個人事業主として初めての青色申告をどうやって進めればいいのか、どの書類が必要なのか、そもそも青色申告と白色申告の違いは何なのか?といった疑問はありませんか?

この記事を読んだら、青色申告に関する疑問や不安はすべて解決できます!

なぜなら、個人事業主として青色申告を行う際に必要な情報や準備、ステップを具体的に解説し、どのようにして申告を成功させるかを丁寧に説明しているからです。

今回の記事では、「青色申告」とは何か、どのような手順で進めるべきか、そして節税に有利な控除を最大限に活用する方法まで詳しく解説しています。

青色申告を初めて行う方でも安心して手続きを進めることができる内容になっています。

そこで今回「子育てママで専業主婦の私があっという間に起業して贅沢生活」のブログ記事でご紹介するタイトルは:

個人事業主のための青色申告ガイド:初めての税務申告も安心の方法とはをお届けします。

青色申告の基礎知識

青色申告は、個人事業主やフリーランサーが節税を最大限に活用できる申告方法の一つです。

特に、正確な帳簿を管理し、税務署に提出することで、大幅な控除を受けられるのが大きな特徴です。

多くの事業主が青色申告を選択する理由は、節税効果だけでなく、事業を安定させるための財務管理の仕組みを整えられる点にもあります。

青色申告を行うことで、税金の負担を軽減し、経営の安定化を図ることができます。

本記事では、青色申告の基本から具体的なメリット、さらに手続きに必要なステップまで詳しく解説していきます。

青色申告とは何か?個人事業主にとってのメリット

青色申告とは、個人事業主やフリーランスの方が税務申告を行う際に、通常の白色申告よりも多くの控除を受けられる申告方法です。

特に、正確な帳簿管理を行うことを条件に、大幅な節税メリットが得られるため、多くの個人事業主に選ばれています。

主なメリットとして、最大65万円の青色申告特別控除が利用できる点が挙げられます。

さらに、事業を始めたばかりの方でも、青色申告を選択することで、翌年以降の納税額を大幅に減らすことが可能です。

青色申告と白色申告の違い

青色申告と白色申告の違いは、主に控除額と記帳義務にあります。

- 控除額:

- 青色申告では、最大65万円の控除が可能です。

- 白色申告では基本的に控除の恩恵が少なく、節税効果は限定的です。

- 記帳義務:

- 青色申告では複式簿記を採用する必要がありますが、正確な帳簿を管理すれば節税効果が得られます。

- 白色申告では簡易的な単式簿記で申告ができるものの、控除額は限られます。

青色申告を選択するべき理由

青色申告を選択する最大の理由は、節税効果です。

最大65万円の控除に加え、経費の計上範囲も広がります。

さらに、青色事業専従者給与制度を利用することで、家族を雇用している場合、その給与も経費として控除が可能です。

また、損失の繰越しも大きな利点です。

事業が赤字の場合、その損失を3年間にわたって翌年以降の所得と相殺することができ、結果的に納税額を抑えることができます。

どのような控除が受けられるか?

青色申告で受けられる代表的な控除には、以下のものがあります。

- 青色申告特別控除:

- 最大65万円の控除が可能(複式簿記で正確に帳簿を管理し、期限内に申告した場合)。

- 家事按分による控除:

- 自宅をオフィスとして使用している場合、電気代や家賃の一部を経費として計上できる。

- 専従者給与控除:

- 家族を雇用し、その給与を経費として申告できる(一定の条件あり)。

これらの控除を適切に利用することで、個人事業主にとって大幅な節税効果が得られます。

青色申告の準備と必要書類

青色申告をスムーズに行うためには、事前にしっかりと準備をしておくことが重要です。

青色申告には、提出するための書類だけでなく、日々の帳簿管理も欠かせません。

帳簿を正確に管理することで、青色申告特別控除などの大きな節税効果を得ることができます。

ここでは、青色申告に必要な書類や、効率的な帳簿管理方法について解説します。

青色申告に必要な書類一覧

青色申告には、以下の書類が必要です。

これらの書類を適切に準備し、期限内に提出することが重要です。

- 確定申告書B:

- 青色申告を行う際に提出する基本的な申告書です。

- 事業所得や経費、控除などを記載します。

- 青色申告決算書:

- 青色申告を行う際に、複式簿記に基づいて作成される決算書です。

- 収入や支出の詳細が記載されます。

- 収支内訳書:

- 小規模事業者が提出する、収入と経費をまとめた書類です。

- その他必要な添付書類:

- 医療費控除や住宅ローン控除など、特定の控除を申請する場合に必要な書類があります。

帳簿の記録方法とコツ

青色申告で最大の節税効果を得るためには、日々の帳簿記録が不可欠です。

以下の3つポイントに従って正確な帳簿をつけましょう。

- 複式簿記の採用:

- 青色申告では、複式簿記による記帳が義務付けられています。

- 収入と支出をダブルエントリー方式で記録することで、収支の詳細を把握しやすくなります。

- 定期的な記帳:

- 帳簿は定期的に記録することが重要です。

- 1ヶ月単位や四半期ごとに収入と支出を整理し、漏れがないようにしましょう。

- 経費の分類:

- 経費は可能な限り詳細に分類して記録します。

- 事業に直接関わる経費を明確に区分することで、青色申告の際に正確な控除が受けられます。

会計ソフトを使った効率的な管理

帳簿の管理には、会計ソフトを利用することで効率化を図ることができます。

特に、青色申告に対応したクラウド型の会計ソフトは、日々の記帳作業を大幅に簡素化し、時間を節約するのに役立ちます。

- やよいの青色申告オンライン:

- 初心者向けのクラウド型会計ソフトで、特に青色申告に対応しています。

- 自動仕訳機能や帳簿管理のサポートが充実しており、誰でも簡単に青色申告を進めることができます。

- freee(フリー):

- 自営業者やフリーランサー向けのクラウド会計ソフトで、青色申告書類の作成もスムーズに行えます。

- 銀行口座やクレジットカードとの連携機能も充実しており、日々の経費管理が自動化されます。

- マネーフォワードクラウド確定申告:

- 会計ソフト初心者でも使いやすい設計で、複式簿記の記録が自動化されています。

- 税務署に直接提出できる電子申告機能(e-Tax)も搭載されており、申告プロセスが簡単です。

青色申告の手続きステップ

青色申告をスムーズに進めるためには、事前に準備を整え、正しい手順で進めることが重要です。

ここでは、青色申告を行う際のステップを詳しく解説し、さらに「やよいのオンラインシリーズ」を活用して簡単に進める方法も紹介します。

青色申告は、電子申告(e-Tax)で行う方法と、郵送や税務署の窓口で提出する方法があります。

どちらの方法でも、申告の流れは大きく変わりませんが、それぞれの特徴を理解して、自分に合った方法を選びましょう。

青色申告の手順を徹底解説

青色申告は、以下の手順に従って進めていきます。

このステップバイステップガイドを参考に、確実に申告を完了させましょう。

- STEP1書類の整理

収入や経費に関するすべての書類を整理しましょう。

領収書、請求書、給与明細など、税務署に提出する際に必要な書類を一括でまとめておきます。

これにより、申告時に必要な情報をスムーズに参照できます。

必要書類がわからない場合はこちらのサイト

で、必要な書類の一覧と詳しい説明を確認できます。

- STEP2収入の詳細な計算

事業の収入を正確に把握し、すべての取引を確認します。

オンラインバンキングの取引明細や、手書きのレシートなどから収入を確認し、会計ソフトに入力します。

- STEP3控除の確認

事業に関連する経費や、医療費控除、扶養控除などを確認し、控除可能な項目をリストアップします。

青色申告では、多くの控除項目を利用できるため、可能な限り適用することが節税の鍵です。

こちらのサイト

で、控除の詳細と申告の方法を確認できます。

- STEP4確定申告書の記入

必要な情報を基に、青色申告に対応した確定申告書を記入します。

ここで、正確に記載することで、後々のトラブルを避けられます。

手書きの場合もありますが、会計ソフトを使うと自動で正確に記載されるため、時間を大幅に節約できます。

- STEP5提出方法の選択

書類の準備ができたら、郵送またはe-TAX(電子申告)で提出します。

e-TAXは特に便利で、オンラインで手続きが完了し、時間を大幅に節約できます。

郵送の場合は、必ず3月15日までに提出するようにしましょう。

初めての方は、こちらのサイト

で提出の方法と注意点を確認できます。

- STEP6納税の確認

申告後、税務署からの納税通知を受け取ったら、指定された方法で納税を完了させます。

電子納税も可能なため、手軽に納税を済ませることができます。

電子申告(e-Tax)の手順

e-Taxは、インターネットを通じて税務申告ができる便利なシステムです。

青色申告の場合も、e-Taxを利用することで、簡単に申告が可能です。

特に、e-Taxを利用することで、最大65万円の青色申告特別控除が適用されます。

- ステップ1: e-Taxの利用登録:

- e-Taxを利用するには、国税庁のe-Taxサイトで利用者識別番号を取得し、e-Taxの初期設定を完了させます。

- マイナンバーカードを使って電子署名を行う場合は、カードリーダーも必要です。

- ステップ2: 必要書類の作成:

- 収入や経費に関するデータを基に、確定申告書B、青色申告決算書、収支内訳書などの必要書類を作成します。

- 会計ソフトを利用すると、書類作成が自動化されるため、作業が大幅に簡素化されます。

- ステップ3: 電子申告の送信:

- 作成した書類をe-Taxを通じて送信します。

- 送信完了後、確認メールが送られてきますので、これを保存しておくと安心です。

- e-Taxを利用することで、税務署に出向く必要がなく、24時間いつでも申告が可能です。

e-Taxを利用することで、税務署に出向くことなく、24時間いつでも申告が可能です。

また、データが自動的に保存されるため、後から修正が必要になった場合も簡単に対応できます。

郵送や窓口での提出方法

電子申告が利用できない場合や、紙ベースでの申告を希望する場合は、郵送や税務署の窓口で書類を提出することも可能です。

- ステップ1: 書類の作成:

- 確定申告書B、青色申告決算書、収支内訳書などの必要書類を手書きまたは会計ソフトで作成します。

- ステップ2: 書類の提出:

- 書類が完成したら、税務署の窓口に持参するか、郵送で提出します。郵送の場合は、書類が税務署に到着した日が提出日となりますので、期限に余裕を持って送付することが大切です。

郵送や窓口での提出は、電子申告と比べて手間がかかる部分もありますが、書類の控えを税務署に確認してもらえるという安心感があります。

よくあるミスと注意点

青色申告では、いくつかのよくあるミスが発生しやすいため、注意が必要です。

- 書類の不備:

- 必要な書類を揃えていない、または記載内容に誤りがあることが多く見受けられます。

- 特に、収支内訳書や青色申告決算書の記載ミスが多いので、確認はしっかりと行いましょう。

- 提出期限を過ぎてしまう:

- 青色申告の提出期限は通常3月15日ですが、忘れてしまうこともあるため、事前に準備を進めておくことが重要です。

- 経費の記載漏れ:

- 経費の記載を忘れると、節税効果が得られないことがあります。

- 事業に関連する支出はすべて経費として記載するようにしましょう。

青色申告では、多くの控除が適用されますが、適用し忘れると余分な税金を支払うことになります。

家事按分や専従者給与控除など、利用可能な控除を漏れなく適用することが大切です。

個人事業主向け会計ソフト比較

| サービス名 | プラン名称 | 月払い料金 | 年払い料金 | アピールポイント |

|---|---|---|---|---|

| やよいの青色申告オンライン | セルフプラン | – | 10,300円 | キャンペーン中は1年間無料 |

| ベーシックプラン | – | 17,250円 | キャンペーン中は1年間無料 | |

| トータルプラン | – | 30,000円 | キャンペーン中は15,000円/年 | |

| 会計ソフトfreee | スタータープラン | 1,480円 | 11,760円 | |

| スタンダードプラン | 2,680円 | 23,760円 | ||

| プレミアムプラン | – | 39,800円 | ||

| マネーフォワードクラウド確定申告

| パーソナルミニ | 1,280円 | 10,800円 | |

| パーソナル | 1,680円 | 15,360円 | ||

| パーソナルプラス | – | 35,760円 |

やよいのオンラインシリーズの活用方法

やよいのオンラインシリーズを活用することで、青色申告の手続きが大幅に簡素化されます。

特に、会計ソフトを使って収入や経費を自動で記録し、申告書の作成からe-Taxへの送信までをサポートする機能が充実しています。

- やよいのオンラインシリーズとは?:

- クラウド型会計ソフトで、会計や給与計算、確定申告のサポートが可能。

- インターネット環境があればどこからでもアクセス可能です。

- 公式サイト

で詳細を確認できます。

- 簡単な登録と設定:

- 公式サイトで簡単にアカウントを作成し、事業情報を入力するだけで、すぐに利用を開始できます。

- 収入・支出の入力:

- 収入や支出の情報を入力します。

- 領収書などをもとに、詳細な情報を記録していきましょう。

- 自動仕訳機能:

- 銀行口座やクレジットカードを連携すると、取引データを自動で仕訳してくれるため、手間を大幅に削減できます。

- 確定申告書の自動作成:

- 青色申告決算書や収支内訳書が自動で作成されるため、手入力する必要がなく、誤記入のリスクが減ります。

- e-TAXへの連携:

- 『やよいの青色申告オンライン』では、作成した書類をそのままe-Taxに連携して提出できるため、オンラインで簡単に申告が完了します。

確定申告を成功させるポイント

確定申告を成功させるためには、節税のために利用できる控除項目を最大限に活用することが非常に重要です。

青色申告では、多くの控除が認められているため、これらをしっかりと理解し、正しく申請することで、事業の財務状況をより健全に保つことができます。

節税のための控除項目を最大限活用する方法

青色申告では、通常の白色申告よりも多くの控除が認められており、これを適切に活用することで大幅な節税が可能です。

以下は、青色申告で最大限活用できる控除項目の例です。

- 青色申告特別控除:

- 正確に帳簿を管理し、複式簿記を採用している場合、最大65万円の控除を受けることができます。

- 電子申告を利用すると、この控除が適用されるため、e-Taxの利用を積極的に検討しましょう。

- 専従者給与控除:

- 家族が事業に従事している場合、その給与を経費として計上できる専従者給与控除があります。

- 事業に直接関与している家族の給与を、全額または一部経費に算入することができ、節税効果が期待できます。

- 家事按分による経費計上:

- 自宅をオフィスとして使用している場合、光熱費や通信費、家賃などの一部を経費として計上できます。

- 特に在宅ビジネスを営む個人事業主にとって大きな節税ポイントです。

- 損失の繰越控除:

- 事業が赤字の場合、その損失を翌年以降の利益と相殺することができます。

- 最大3年間にわたって損失を繰り越すことができるため、初期投資がかかる事業の場合は、これを活用して税負担を軽減しましょう。

事業の規模に応じた申告方法の選び方

事業の規模や形態によって、最適な申告方法は異なります。

以下のポイントを参考に、事業の規模に応じて適切な申告方法を選択しましょう。

- 小規模事業主の場合:

- 個人事業主やフリーランサーの場合、青色申告を選ぶことがほとんどの場合で有利です。

- 経費の計上範囲が広く、また複式簿記を導入することで、財務管理が明確になるだけでなく、青色申告特別控除も受けられます。

- 成長過程の事業:

- 事業が成長している場合、収益が増えるにつれて、専従者給与控除や損失繰越控除などの特典を活用することで、税負担を大幅に軽減できます。

- 法人化を視野に入れるタイミングも重要です。法人化することでさらに多くの税制優遇を受けられることもあります。

- 大規模事業や法人の場合:

- 法人化を検討している事業では、法人税の申告方法も含めて選択肢が増えます。

- 規模が大きくなるにつれ、税理士や専門家のサポートを受けることで、より最適な申告方法を選ぶことができます。

青色申告後の管理と次年度への準備

青色申告が完了した後も、適切な記録管理を続けることは非常に重要です。

税務調査が行われた際に備え、正確な帳簿を維持し、次年度の申告に向けた準備を進めることで、事業を円滑に進めることができます。

ここでは、税務調査に備えた記録管理方法や翌年の申告準備について解説します。

税務調査に備えるための記録管理方法

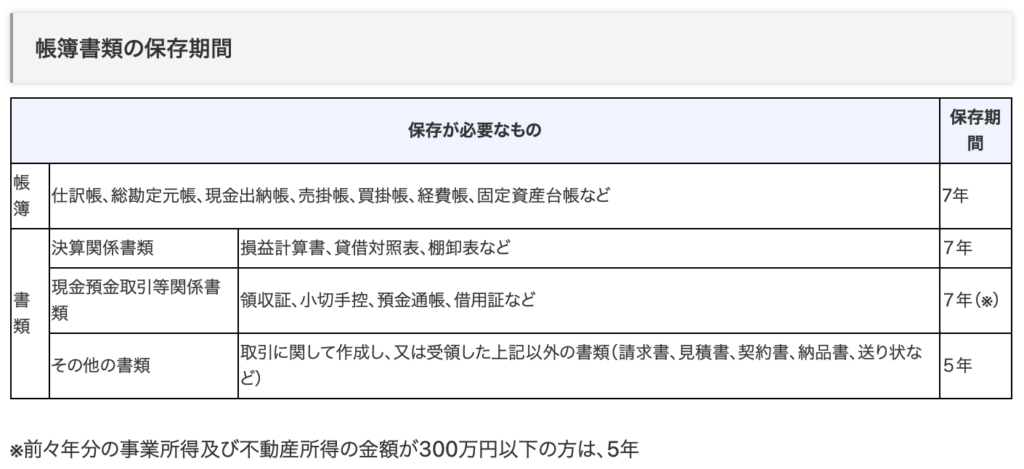

税務調査に備えるためには、帳簿の保存期間を守ることが不可欠です。

青色申告では、通常、帳簿は7年間保存する義務があります。

これにより、税務調査が行われた際に、正確な取引履歴や証拠書類を提出することが可能になります。

以下のポイントに従って、税務調査に備えた記録管理を行いましょう。

- 正確な帳簿の維持:

- 青色申告では、帳簿を複式簿記で管理することが求められます。

- 日々の取引を正確に記録し、経費や収入の記載に漏れがないようにします。

また、電子データで記録する場合も、定期的にバックアップを取っておくことが重要です。

- 領収書や証憑の保存:

- 経費として計上する支出には、必ず領収書やレシートを保存します。

- 税務調査が行われた場合に、支出の正当性を証明するための証憑が必要です。

- 領収書は紙で保管するだけでなく、スキャンして電子データとしても保存しておくと管理が簡単になります。

- 取引の明細を記録する:

- 大きな取引については、明細をしっかりと記録し、どのような取引が行われたのかを明確にしておくと安心です。

- 税務調査の際に、取引の詳細が求められることがあるため、可能な限り具体的な説明を付けておきます。

翌年の申告に向けた準備方法

次年度の申告に向けて、日々の管理をしっかりと行っておくことが、スムーズな確定申告の鍵となります。

以下のポイントを押さえて、翌年の申告準備を進めましょう。

- 定期的な記帳作業:

- 毎月、または四半期ごとに収入と支出を整理し、帳簿に記録します。

- 定期的に記帳作業を行うことで、年度末に慌てることなく確定申告を迎えることができます。

- 会計ソフトの活用:

- 会計ソフトを利用することで、帳簿管理が効率化されます。

- クラウドベースの会計ソフトを使えば、日々の取引データが自動で取り込まれるため、経理作業の負担が大幅に軽減されます。

また、翌年の申告に必要な書類の作成もスムーズに行えます。

- 税制の変更に対応する:

- 税制は毎年のように変更されることがあるため、次年度の申告に向けて最新の税制情報を確認しておきます。

- 会計ソフトを利用すると、税制の変更にも対応した最新の申告書類が自動的に作成されるため便利です。

よくある質問とその回答

青色申告に関してよくある質問と、その解答をまとめました。

初めて青色申告を行う際には、わからないことや疑問が多くありますが、このFAQで基本的な疑問を解消しましょう。

- Q青色申告の提出期限はいつ?

- A

青色申告の提出期限は、毎年3月15日です。

この期限までに必要な書類を税務署に提出するか、e-Taxを通じて電子申告を行わなければなりません。

もし提出期限を過ぎてしまうと、青色申告特別控除などの特典が適用されなくなる可能性があるため、必ず期限内に提出するようにしましょう。

なお、e-Taxを利用する場合、深夜でも申告が可能なので、ギリギリまで作業が進められますが、余裕を持って準備することをお勧めします。

- Qe-Taxを利用する際の注意点はありますか

- A

e-Taxを利用する際には、いくつかの注意点があります。

事前にこれらを確認し、スムーズな申告を行うために対策をしておきましょう。

- 事前準備が必要:

- e-Taxを利用するには、事前に利用者識別番号を取得し、e-Taxの初期設定を済ませておく必要があります。

また、マイナンバーカードを使って電子署名を行う場合は、カードリーダーが必要です。

- e-Taxを利用するには、事前に利用者識別番号を取得し、e-Taxの初期設定を済ませておく必要があります。

- ブラウザの対応状況:

- e-Taxは特定のブラウザにしか対応していないことがあります。

- 事前に国税庁のe-Taxサイトで、利用可能なブラウザを確認しておくことが大切です。

- サポートされていないブラウザを使用すると、書類の提出がうまくいかない場合があります。

- 電子証明書の更新:

- e-Taxを利用する際に使用する電子証明書は有効期限があります。

- 期限切れになると申告ができなくなるため、期限が近づいたら更新手続きを行うようにしましょう。

- 事前準備が必要:

- Q青色申告と白色申告、どちらを選ぶべきか?

- A

青色申告と白色申告の違いは、控除や手続きの煩雑さにありますが、どちらを選ぶべきかは事業の状況や規模によって異なります。

- 青色申告を選ぶ場合:

- 青色申告は、最大65万円の青色申告特別控除があるため、節税効果が大きいです。

また、損失の繰越控除や専従者給与控除など、様々な控除が適用されるため、長期的に事業を続ける予定がある場合や、規模が大きい事業では青色申告が有利です。

しかし、帳簿管理が複式簿記で行う必要があるため、ある程度の記帳スキルが求められます。

- 青色申告は、最大65万円の青色申告特別控除があるため、節税効果が大きいです。

- 白色申告を選ぶ場合:

- 白色申告は、帳簿の記載が比較的簡易で、単式簿記で管理できるため、青色申告より手続きが簡単です。

ただし、控除額が青色申告よりも小さく、節税効果は限られます。事業を始めたばかりで収入が少ない場合や、簡単に申告を済ませたい場合には白色申告が適しています。

- 白色申告は、帳簿の記載が比較的簡易で、単式簿記で管理できるため、青色申告より手続きが簡単です。

事業の成長や規模に応じて、将来的に青色申告に移行することも検討できます。

青色申告と白色申告には、それぞれのメリットとデメリットがあります。自分の事業規模や経理スキルに応じて、最適な申告方法を選ぶことが重要です。以下に、両者の違いを表でまとめました。

項目 青色申告 白色申告 控除額 最大65万円の控除。他の控除との併用が可能 基礎控除は38万円 帳簿の記帳義務 複式簿記による詳細な帳簿の作成が必要 単式簿記でも可 e-Taxの利用 e-Taxの利用でスムーズに申告可能 e-Taxは利用可能だが、控除額が少ない その他のメリット 経費の幅広い計上、赤字の繰越が可能 特になし 青色申告と白色申告の違い(比較表) メリットとデメリットの解説

- 青色申告のメリット:

- 青色申告では、最大65万円の控除が得られるほか、事業に関連する経費の計上範囲が広がり、結果的に税負担を大幅に軽減できます。

さらに、赤字の繰越控除や専従者給与控除など、節税に有利な制度が利用できます。

- 青色申告では、最大65万円の控除が得られるほか、事業に関連する経費の計上範囲が広がり、結果的に税負担を大幅に軽減できます。

- 青色申告のデメリット:

- その代わり、帳簿の記録が複式簿記で行われるため、帳簿の管理が煩雑になることがあります。

ただし、会計ソフトを利用すれば記帳作業が簡単になるため、これを導入することで効率化を図ることができます。

- その代わり、帳簿の記録が複式簿記で行われるため、帳簿の管理が煩雑になることがあります。

- 白色申告のメリット:

- 白色申告は、帳簿管理が簡単で、特に事業規模が小さい場合や初めて申告を行う場合には手軽です。

- 記帳の負担が少ないため、簡単に申告を完了させることができます。

- 白色申告のデメリット:

- ただし、控除額が少なく、節税効果は青色申告ほど大きくありません。

- 収益が増えるにつれて、青色申告への切り替えを検討するのが一般的です。

- 青色申告を選ぶ場合:

- Q青色申告をするための条件はありますか?

- A

青色申告を選択するためには、前年度末までに「青色申告承認申請書」を税務署に提出する必要があります。

- Qやよいのオンラインシリーズを使用すると、どのようなメリットがあるのか?

- A

やよいのオンラインシリーズを使用すると、確定申告の手続きが大幅に簡単になります。

収入や支出の情報を簡単に入力でき、控除の計算や確定申告書の作成も自動で行ってくれます。

また、e-TAXへのデータ送信機能も備えているため、紙の書類を提出する手間が省けます。

詳細は公式サイト

からご確認いただけます。

結論

確定申告は、所得税の計算と納税の手続きを行う重要なプロセスです。

初めての確定申告でも、適切な知識と準備を持って取り組むことで、スムーズに申告を完了することができます。

特に、青色申告を選択することで、多くのメリットを享受することができるため、事業を行っている方は、青色申告の選択を検討してみる価値があります。

確定申告成功のポイント

- 早めの準備:

- 確定申告の期日は毎年一定です。早めに必要な書類や情報を整理し、余裕を持って申告作業を進めることが大切です。

- 正確な情報の提供:

- 収入や経費、控除など、全ての情報を正確に申告することで、適切な税額を計算することができます。

- 利用できる控除の確認:

- 青色申告やe-TAXの利用など、利用できる控除やサービスをしっかりと確認し、最大限のメリットを享受しましょう。

- 継続的な帳簿の記帳:

- 青色申告を選択した場合、帳簿の記帳が必要です。日常的に収支を記録することで、確定申告時の作業が大幅に軽減されます。

- 疑問や不安の解消:

- 確定申告に関する疑問や不安がある場合は、税務署や税理士などの専門家に相談することで、正確で安心な申告を行うことができます。

確定申告は、所得税の正確な計算と納税の義務を果たすための大切な手続きです。

上記のポイントを参考に、確定申告を成功させるためのステップを踏んでみてください。

最後まで読んでいただいて有り難うございます。

本日も、みなさんにとって最高の一日になりますように。

この先も頑張っていこうと思います。

以前に私のブログでも記載しましたが。

Together Forever 永遠に、一緒に。

お時間があれば、是非私のホームページもご覧いただけると有難いです。

まだまだ、工事中のページばかりですが、頑張って更新しようと思っています。

「起業方法」・「WordPress」等、少しずつコンテンツも増やしていければと思っています。

あっという間に起業できるホームページ『主婦が得をするには起業が一番』は、

こちらから

↓↓↓↓↓

主婦が得をするには起業が一番

ブログトップページはこちらから

↓↓↓↓↓

子育てママで専業主婦の私があっという間に起業して贅沢生活